Qual o melhor modelo de Política de Crédito?

Não existe resposta certa. Tudo depende do momento em que a empresa está vivendo e da maturidade de seus processos. Assim, se a empresa está em fase de expansão, a política será mais flexível.

No entanto, independentemente do momento da empresa, a política deverá ser detalhada e conter, no mínimo, todos os itens descritos neste documento.

Assim como não existem duas empresas iguais, não existe um modelo de política que atenda a várias empresas. Veremos aqui um roteiro, que inclui todos os pontos que uma política deve conter para se tornar uma política de crédito consistente.

De fato, o que significa uma política de crédito consistente?

Significa que cada item foi devidamente testado, que existe um motivo bastante sólido para que esteja ali, e que acima de tudo, a política está atualizada e alinhada com o momento em que a empesa está vivendo.

Vamos ao primeiro item:

1.Objetivo

Este documento tem por objetivo definir os critérios e os procedimentos que serão adotados para a análise de crédito, bem como, a definição do nível geral de risco da empresa.

É muito importante a definição do objetivo da política, assim, as expectativas sobre a sua finalidade e abrangência ficam claras desde o princípio.

Assim, é fundamental que esta política seja devidamente divulgada e disseminada por toda a Cia. (Em nossa experiência em projetos de consultorias, não é raro a Política não estar disponível ou não ser do conhecimento do analista. Mais raro ainda é encontrarmos outras áreas que conheçam os pontos principais da Política de Crédito da empresa.

2. Definições Nível de Risco

Fica estabelecido que o % máximo vencido a partir de xx dias não deve ultrapassar xx % do faturamento bruto de cada mês, portanto, os critérios e procedimentos adotados na concessão de crédito deverão ser estabelecidos de forma a não ultrapassar este nível de risco.

O nível de risco da Cia deverá ser definido pela alta diretoria da empresa. Este patamar de risco irá ser utilizado como parâmetro nos procedimentos de crédito, definidos nesta política.

Idealmente a política deverá conter a forma como o % de risco deverá ser apurado. No exemplo acima, podemos informar: “o % máximo vencido a partir de 90 dias não deve ultrapassar 1,5% do faturamento bruto de cada mês.”

No entanto, a maior parte das empresas não adota esta recomendação, o que acaba gerando conflito entre as áreas. Se a regra é clara, é mais fácil segui-la.

Prepare-se para que, outras áreas, como a área comercial – por exemplo, questione caso o % de inadimplência esteja abaixo do determinado pela Cia. Um % abaixo do definido, pode parecer ser bom no início, porém, ele tem um custo, que pode ir desde o alto percentual de rejeição de pedidos, e portanto, perda de produtividade, um maior custo de operação na cobrança, e também um custo de oportunidade.

Logo, é muito importante que este patamar de risco seja da empresa e não apenas da área de crédito.

Confira aqui um post Sobre Calculo de Inadimplência.

3. Informações Necessárias para o Cadastramento e Análise do Valor do Limite de Crédito

Ficha Cadastral ou Formulário Eletrônico de Análise de Crédito (*)

Balanço Patrimonial e Balancete para demandas /limites superiores a R$ xxx mil.

Pesquisas junto aos Bureaus de Crédito

Posição interna de risco

Deixando pré-estabelecido todas as informações/documentos necessários, é provável que a área comercial inclua este item no seu treinamento a fim de evitar rejeições desnecessárias por não cumprimento da política.

(*) – No curso Como Elaborar uma Política de Crédito , recomendo fortemente a substituição da Ficha Cadastral por um Formulário Eletrônico, devido aos seus vários benefícios.

Não é apenas a substituição de um documento por outro: a inteligência está na forma como se elabora as perguntas. Esse formulário pode ser enviado por e-mail ao responsável pelo cadastro, e seus dados podem ser exportados para planilhas em Excel, o que permite, de imediato o levantamento de uma série de informações. Além disso, é possível configurar formulários específicos em função do ramo, tempo de fundação, etc.

4. Procedimentos para Análise de Crédito

4.1 – Clientes Novos ou Inativos > 12 meses

A área comercial deverá enviar ao cliente o link para preenchimento do Formulário Eletrônico de Análise de Crédito.

A área de crédito irá efetuar as seguintes consultas/ confirmações:

- Consulta junto ao Bureau de Crédito

- Empresa não poderá ter restritivos em aberto – exceções para valores abaixo de R$ 200,00 junto a concessionárias/empresas de telefonia.

- Deverão ser confirmados os dados cadastrais informados no formulário eletrônico (não poderá haver divergências)

Uma ótima dica é incluir um anexo na Politica descrevendo o seu bureau. A área comercial faz muita confusão com os nomes das instituições.

- Caso a empresa utilize o produto, poderá incluir o CNPJ da empresa no serviço de Gerenciamento de Carteira, desta forma, no dia útil seguinte, este cliente será classificado em linha com a tabela de risco já conhecida pela empresa.

- Consolidação e análise das informações financeiras contidas no Formulário Eletrônico. O objetivo principal é entender o ciclo operacional da empresa, e para isso, deverão ser calculadas informações como:

- Prazo Médio de Recebimento

- Prazo Médio de Pagamento

- Prazo Médio Giro dos Estoques

- Nível de endividamento Bancário

4.2 Faixa de Valor do LImite

- Para demandas acima de R$ 100 mil, efetuar referências comerciais juntos aos principais fornecedores informados no Formulário Eletrônico.

- Para demandas acima de R$ 400 mil, a área de crédito deverá analisar e planilhar os balanços da empresa.

Com a divulgação deste passo a passo, os conflitos no momento da rejeição serão muito menores.

Documentos que possam ser retirados diretamente das fontes não precisam ser solicitados aos clientes, como é o caso do Cartão do CNPJ.

É muito importante equalizar a análise em função da demanda solicitada: para empresas de pequeno e médio porte, mais vale entender o ciclo operacional da empresa e fornecer um crédito (limite e prazo) em linha com este ciclo, do que solicitar, por exemplo, a análise de balanço.

Após o recebimento dos documentos, a análise de cadastro do cliente para liberação será de até 48 horas. Este prazo é necessário para que todas as consultas sejam realizadas.

Temos um material que relaciona uma pesquisa sobre as respostas dos analistas de crédito antes e depois de um processo de consultoria. Confiram estas respostas neste video de 4 minutos.

Vocês poderão conferir que uma Política de crédito solida, impacta até mesmo na autoestima dos analistas.

4.2. Concessão de Limites

Muitas vezes é difícil divulgar previamente o potencial de limite de crédito dos novos clientes, por este motivo, recomendamos sempre a utilização de algum produto de mercado que permita mescle a informação de score com um patamar de limite de crédito. Caso tenha interesse em conhecer mais sobre estes produtos, entre em contato conosco.

Em nosso curso menciono alguns produtos de mercado que podem ser perfeitamente aplicáveis à indústria e empresas não financeiras. Caso não utilize este tipo de ferramenta, é preciso descrever quais são as regras utilizadas em sua empresa para a concessão de limite.

Sabemos que o crédito não é uma ciência exata, mas é preciso ter algum parâmetro para a orientação, tanto para os analistas, como para a área comercial.

Abaixo seguem algumas sugestões de como este item poderia ser estruturado em sua política.

4.2.1. Empresa com restrições ou com Score = E, G ou H

Cliente sem limite de crédito/ Apenas vendas antecipadas

Exceções precisam de alçada, conforme tabela de alçadas.

4.2.2. Empresas sem restrições, com Score = D

Limite de crédito de até 5% da média mensal do faturamento da empresa

4.2.3. Empresas sem restrições, com Score = C

Limite de crédito de até 20 % da média mensal do faturamento da empresa

4.2.4. Empresas sem restrições, com Score = A ou B

Limite de crédito de até 40 % da média mensal do faturamento da empresa

Limite máximo R$ 1.500.000,00.

Idealmente um trabalho prévio de estudo de base deverá ser efetuado ANTES de definição destes patamares na política de crédito., tais como Histórico de Recebimento por faixa de Score. Nestes estudos levamos em consideração a performance e a rentabilidade.

É preciso estar ciente de que, para se estabelecer este tipo de regra, é fundamental suprir a área comercial com ferramentas que permita a consulta prévia ao patamar de risco e limite. Caso contrário, irá gerar rejeições desnecessariamente.

4.2.5. Limites pré-aprovados

A área de crédito poderá definir a aprovação de limite de crédito para os clientes pré-selecionados em linha com o risco de crédito estabelecido até o valor de R$ 5 mil.

Vejam que, ao conhecer o perfil de risco (score), as informações da empresa estão alinhadas em relação às bases oficiais (Receita Federal), endereços compatíveis, é possível sim, trabalhar com limite pré-aprovado, e otimizar a produtividade da área comercial.

4.3. Manutenção dos Limites/ Liberação dos Pedidos:

4.3.1. Diariamente o sistema irá atualizar a posição de risco definida acima (score interno, de mercado, ou qualquer outro parâmetro, com alteração do histórico de pagamento). Vejam nosso artigo sobre os erros que impedem as empresas de reduzir seus atrasos.

Enquanto a faixa de risco estiver em linha com a faixa utilizada para a aprovação do crédito, o cliente poderá manter o nível de compras até o limite pré-definido.

Novamente, é preciso fazer uma adaptação: esse seria o ideal, ou seja, que o seu sistema permitisse a atualização diária do risco, porém, se não for possível, mencione a maneira existente que sua empresa utiliza para fazer esta gestão.

4.3.2. Situações de bloqueio:

4.3.2.1. Quando o valor do pedido + duplicatas emitidas + pedidos já liberados e não faturados, ultrapassar o limite de crédito estabelecido pelo cliente (independentemente do rating de risco do cliente)

4.3.2.2. Quando o sistema acusar duplicatas vencidas e não pagas superior a xx dias úteis;

4.3.2.3. Mudanças na posição de risco, será direcionada para o analista de crédito, que deverá entender o motivo da alteração do patamar de risco do cliente, ressaltando que estas mudanças poderão ser ocorridas em função de:

4.3.2.3.1. Alteração de Sócios => neste caso o analista poderá solicitar informações a respeito dos novos sócios;

4.3.2.3.2. Apontamentos de restrições => neste caso, o analista poderá solicitar a regularização e o pedido ficará pendente até que esta aprovação ocorra.

4.4. Aumento de Limite

4.4.1. Para aumento de limite será necessário envio atualizado das informações – Formulário Eletrônico ou Ficha Cadastral e, principalmente, checagem junto a outros fornecedores. A aprovação do limite se dará em linha com a tabela de alçadas.

4.5. Clientes que não estão sujeitos a esta Política de Crédito:

Em toda empresa existe um grupo de clientes que não estão submetidos às regras gerais. O importante é que seja de conhecimento de todos quais são estes clientes.

4.5.1. Não serão submetidos a esta política de crédito, as empresas definidas abaixo:

4.5.1.1. xxxx

4.5.1.2. xxx

4.5.1.3. xxx

4.5.1.4. …incluir todas as empresas que não estarão sujeitas a esta política)

Nossa sugestão é estes clientes sejam igualmente monitorados. Embora não estejam sujeitos a Política de Crédito, o seu monitoramento continua sendo de responsabilidade da Área de Crédito.

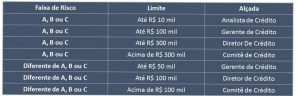

4.6. Alçadas para aprovação de limite de crédito

A tabela de alçada não deve levar em consideração apenas o valor do limite, mas também, a ffaixa de risco de crédito.

4.6.1. Comitê de Crédito

4.6.1.1. O Comitê de Crédito deverá ser composto pelo Diretor Administrativo Financeiro, Diretor Comercial e Gerente de Crédito e Cobrança.

4.6.1.2. O principal objetivo destas reuniões é obter o de acordo para aprovar limites de crédito em linha com a tabela de alçada. Além disso, este Comitê pode direcionar o novo padrão de risco desejado pela Cia. Com base neste direcionamento, o gerente de crédito irá orientar seus analistas, assim como, o diretor comercial, deverá disseminar a informação perante seu time.

4.6.1.3. Idealmente este comitê deverá se reunir quinzenalmente, para analisar novos casos de solicitação de limite, bem como, ter conhecimento sobre o perfil da carteira/ alterações ocasionadas com base na análise diária de risco do Gerenciamento de Carteira. Medidas preventivas poderão ser adotadas em linha com esta movimentação.

4.6.1.4. Estas reuniões deverão gerar atas, que serão devidamente arquivadas, para futuras revisões de auditoria interna e externa.

5. Responsabilidades de cada área

5.1.1. Área Comercial

5.1.1.1. Orientar ao cliente quanto a importância do preenchimento correto da Ficha Cadastral/Formulário Eletrônico para Análise de Crédito.

5.1.1.2. Informar a área de Crédito e Cobrança qualquer informação relevante que possa alterar o risco do cliente.

Devemos ter em mente que, antes de mais nada, a área comercial é parte integrante deste processo e precisa sim, estar totalmente inserida. É a área que deve estar mais próxima do crédito.

5.1.2. Área de Crédito

5.1.2.1. Efetuar análise de crédito, com base nas informações fornecidas pelo cliente/ obtidas junto ao mercado e com isso, definir um limite de crédito e prazo para pagamento.

5.1.2.2. Divulgar mensalmente os resultados dos % referentes aos valores em aberto > 90 dias sobre o faturamento bruto de cada mês, para que seja do conhecimento de todos a evolução deste indicador.

Inegavelmente a área de crédito é aquela com maior responsabilidade, porém, não precisa necessariamente, guardar para si todas as responsabilidades.

Vejam o quão trabalhoso é definir um documento como esse? Em sua empresa, procure realizar os estudos para que, cada item tenha sua razão de ser.

Outro ponto fundamental é que a Política deve ser sempre monitorada. Práticas como grupos de controle e estudos das rejeições contribuem, de forma significativa, para que este documento esteja sempre atualizado e se mantenha consistente.

E por que é importante ter uma Política consistente? Porque ela tem o poder de garantir a expansão do faturamento de forma mais segura possível. Vale a pena o investimento de tempo. Caso sua empresa precise de ajuda, ficaremos felizes em ajudar.