3 erros que impedem as empresas de reduzir o %

de atrasos

A experiência nos revela estes são os erros que impedem as empresas de reduzir o % de atrasos:

- Primeiro, a falta de alinhamento dos processos de crédito com a estratégia geral da empresa.

- Segundo, o desconhecimento do perfil da base

- E, finalmente, a não utilização das ferramentas adequadas

Essa pergunta foi efetuada por um dos participantes do treinamento.

De imediato devolvi a pergunta ao grupo, e as respostas mais comuns foram:

- Aprovação de clientes de alto risco;

- Conceder limite de crédito acima da capacidade de pagamento do cliente, e

- Não possuir uma estrutura de cobrança eficiente.

Causas ou consequências?

Embora possamos concordar que esse conjunto de situações impacta os indicadores de inadimplência, é importante avaliar que eles são consequências e não causas.

Vamos então repassar cada um dos erros que citei no início deste artigo:

Falta de alinhamento dos processos de crédito com estratégia geral da empresa.

Por diversas vezes identificamos situações nas quais a área de crédito não participa de decisões estratégicas da empresa, tais como:

- passar a atuar em uma nova região,

- mudança na estrutura comercial,

- entrada em um novo segmento,

- dilatação de prazos, parcelamentos..

Esses são exemplos de decisões que obrigatoriamente requerem da área de crédito alterações em seus procedimentos.

E quando falamos de procedimentos, nos referimos não só a análise de crédito, mas de gerenciamento da sua base.

Mesmo em empresas menores, estar ciente de qual caminho se escolheu para ampliar o faturamento, é fundamental.

Entretanto, não é raro identificarmos este cenário como um dos pontos centrais que mantém a inadimplência acima do patamar desejado.

Isto porque muitas muitas vezes a área de crédito mantém padrões tradicionais de atuação que não estão condizentes com a situação atual.

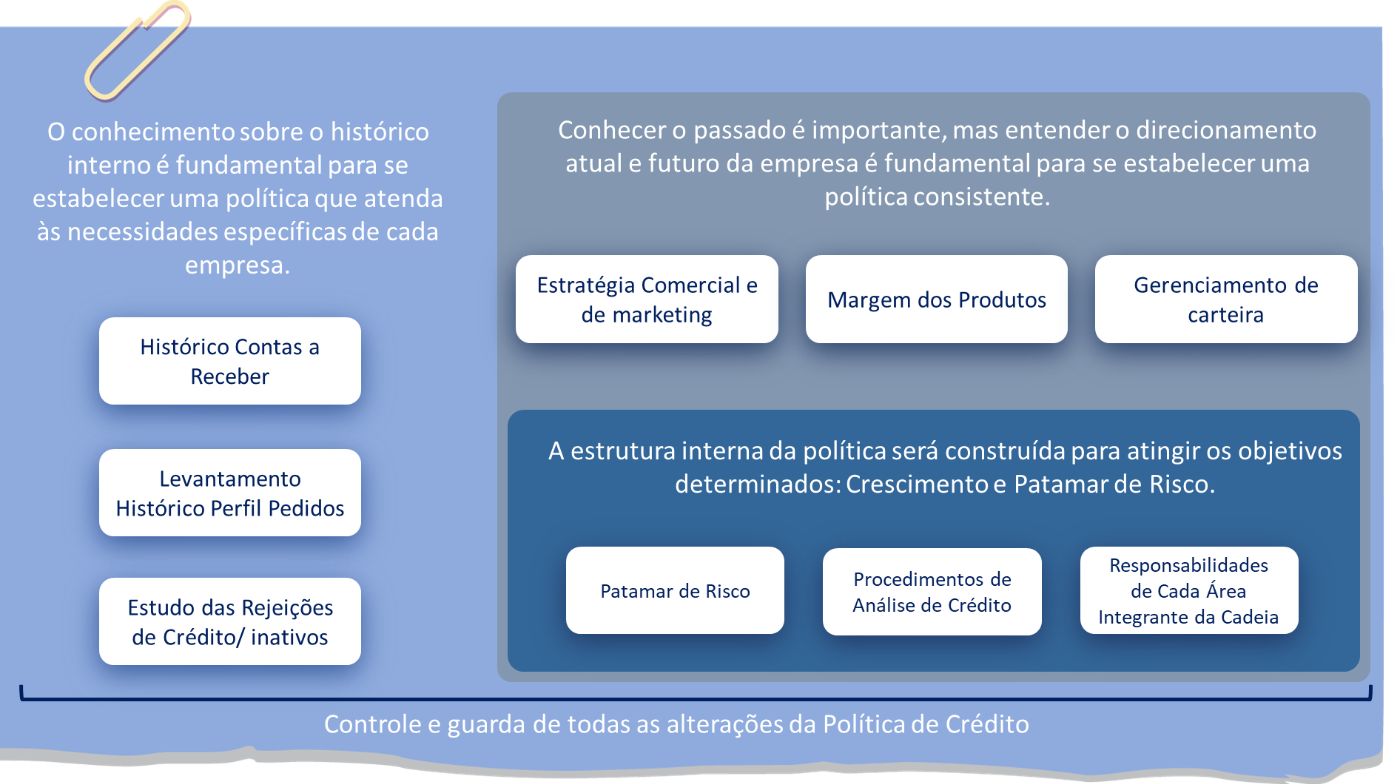

- Diagrama da Política de Crédito

Propositalmente, neste diagrama incluímos todos os pontos – que na nossa visão, são importantes para se formular uma Politica de Crédito alinhada com a estratégia geral da empresa.

Notem que o conhecimento da estratégia comercial e de marketing aparece como um dos pilares, e ao lado dela, temos um outro item igualmente importante: Margem dos Produtos.

Esses são itens fundamentais a serem considerados, pois dependendo do perfil de clientes que se deseja trabalhar, é preciso ajustar o patamar de risco, e isso nos levam para o próximo erro estratégico.

Desconhecimento do perfil da base

Conhecer o perfil da base, efetuar estudos sobre a evolução deste perfil e atuar de forma segmentada são práticas obrigatórias.

Assim, efetuar os estudos indicados no diagrama referente ao perfil da base é a razão que nos leva muitas vezes a apontar problemas que até então não haviam sido identificados.

A base pode mudar em relação:

- Região

- Porte

- Faixa de prazo de venda dos pedidos

- Tempo de fundação das empresas no momento da aprovação de crédito

- Segmento

- Canal de vendas.

E consequentemente, essas mudanças levam a alterações dos resultados.

Não é de repente que se atinge determinado patamar de concentração em um segmento, região ou perfil de risco. Trata-se de um processo lento e contínuo, que acontece diariamente em todas as áreas de crédito.

Então, como adotar ações mais assertivas?

Uma das melhores maneiras é acompanhar o % de participação no faturamento versus o % de valores vencidos em cada uma destas visões.

As empresas que possuem maior controle sobre a inadimplência são aquelas que conhecem sua base a fundo, simples assim.

Já tivemos casos de empresas que os clientes que ingressaram há mais de 5 anos eram responsáveis por 60% do faturamento e possuíam uma performance de 99,8% de recebimento. Por outro lado, os clientes novos, possuíam um patamar de inadimplência de quase 10%.

O fato é que, a não segmentação impedia a identificação deste cenário, e como resultado, inviabilizava a implementação de ações para evitar a deterioração da sua base.

Não utilizar as ferramentas adequadas

Sempre digo que não é possível aprovar crédito no escuro, e felizmente, o Brasil possui excelentes fornecedores de informações de crédito.

Este item está diretamente ligado ao ponto anterior: desconhecer sua base faz com que se mantenha ferramentas que deixaram de ser eficientes.

E fundamental que o profissional de crédito teste constantemente seus bureaus de informação.

Convido-os a conhecer outros produtos, outras soluções, a comparar e desenvolver o hábito de realizar pilotos.

Frequentemente nos deparamos com empresas que utilizavam o mesmo provedor, produto, relatório, e até mesmo, continuava acessando as informações da mesma forma. O erro estava no fato de que estas empresas não avaliaram o grau de aderência destes processo à nova realidade da empresa.

Um exemplo é a forma com que muitas empresas efetuam o monitoramento de risco da base: recebem um relatório em PDF, através do e-mail. O analista abre o PDF e “avalia” a situação de cada CNPJ.

Será que não inventaram uma forma mais eficiente se efetuar este tipo de acompanhamento?

Claro que sim, e isso pode ser feito de forma muito mais eficiente, liberando este analista para outras atividades.

Caso Real

Sempre que possível buscamos exemplificar com um caso real.

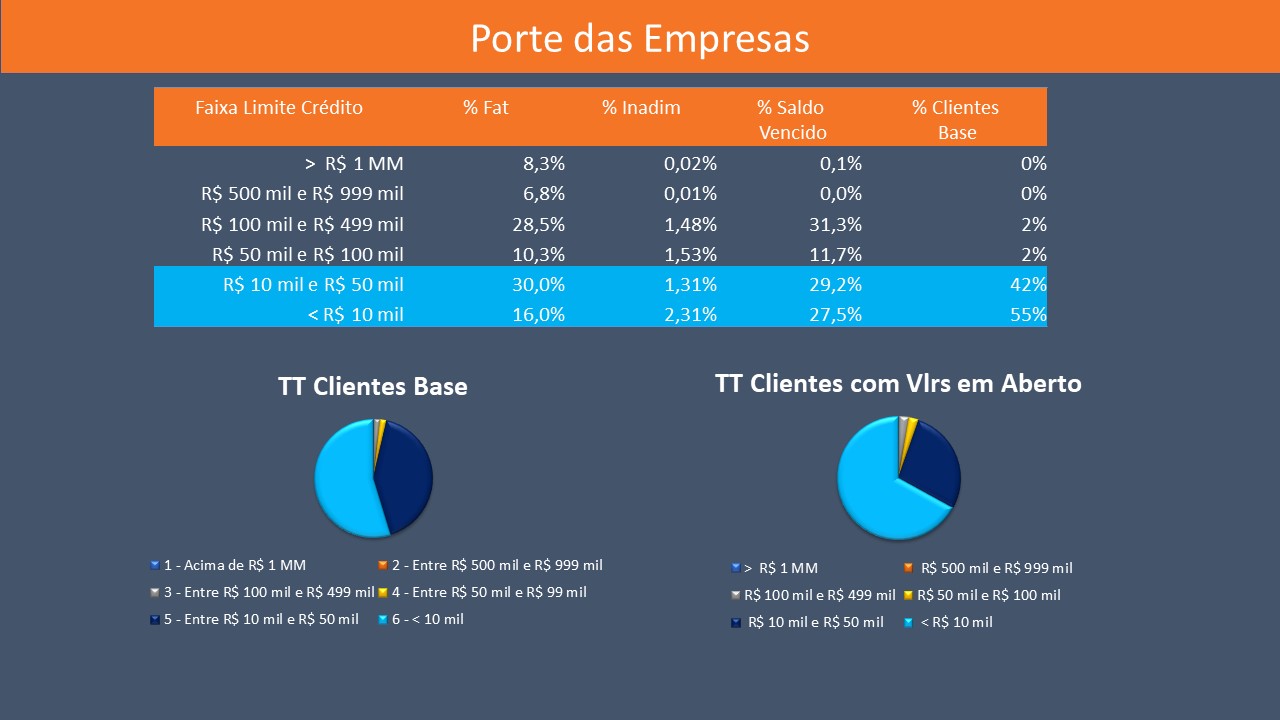

Aqui a situação era a seguinte: a base crescia de forma significativa em clientes menores, justamente aqueles responsáveis pela maior parte da inadimplência.

Entretanto, a decisão desta empresa era aumentar o Market Share nos clientes de menor porte.

Daí a importância de haver alinhamento entre os processos de crédito e a estratégia da empresa.

Neste caso a saída foi substituir a ferramenta por outra automatizada, e com isso, monitorar uma maior quantidade de clientes.

A medida que a situação do cliente se alterava, o sistema identificava a alteração e, nestes casos, um novo pedido exigia a atuação do analista de crédito.

Caso queira conhecer um pouco mais, convido a assistir o nosso webinário “Como reduzir a inadimplência, sem impactar negativamente suas vendas”. Neste webinário exploramos mais profundamente cada um destes erros, e, principalmente, como evita-los.

Um grande abraço,

Pingback: Qual o melhor modelo de Política de Crédito? -Por Alcimere Noventa - B2e Group