Pedidos rejeitados indevidamente são aqueles cujo cliente, que teve o pedido rejeitado, mantem histórico positivo no mercado após ter sido rejeitado em sua empresa.

Frequentemente recebemos essa pergunta: “Existe rejeição incorreta?” E a resposta é sempre um sonoro SIM!

Uma vez que temos clientes rejeitados por motivos diferentes de restrição e que permanecem por um longo período sem informações negativas no mercado, logo, podemos dizer que esse cliente seguiu consumindo e pagando suas obrigações.

Reforçamos que não estamos sugerindo a aprovação de todos os pedidos: muitas vezes, o cliente, mesmo sem restrição, pode não ter o perfil para aquisição do produto ou serviço da empresa.

Por essa razão, monitorar o real motivo de rejeição é um fato extremamente importante, que pode evitar perdas de oportunidade em sua empresa. A velha frase “o que não se mede, não existe” cabe perfeitamente aqui.

Vejamos um caso real no segmento de Varejo, que identificou oportunidades de alteração na política de crédito, buscando evitar pedidos rejeitados indevidamente.

Case real: Varejo

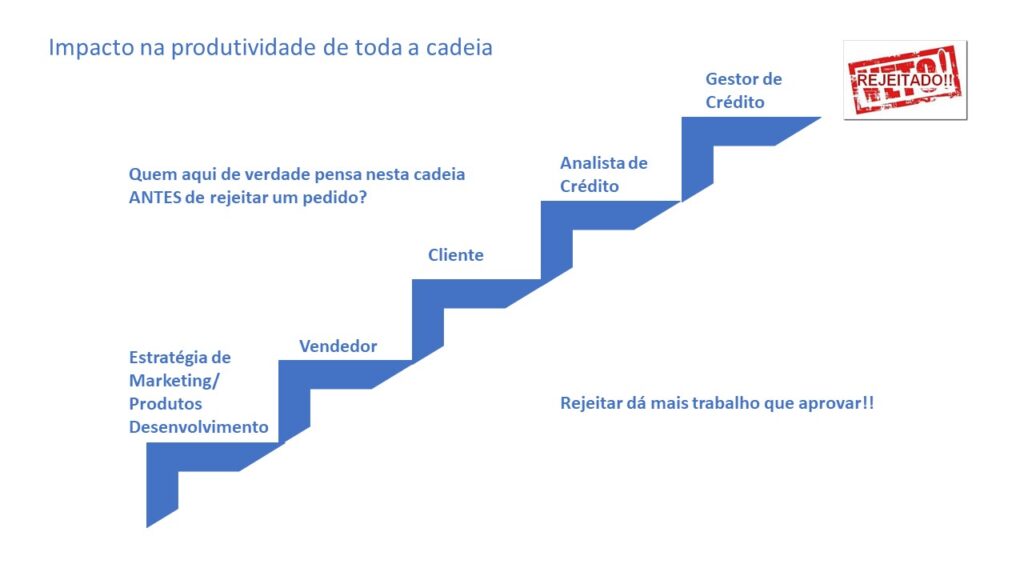

Definitivamente a rejeição representa uma grande perda de produtividade, pois desperdiçamos recursos valiosos, sem a respectiva geração de negócios para a empresa.

Assim, para minimizar esta perda, precisamos aprender com as rejeições, visando reduzir tanto as perdas de produtividade, como de oportunidade.

Até um pedido chegar na mesa do analista, ele passou por 3 ou 4 steps, dependendo da estrutura da empresa, conforme é possível verificar na figura abaixo:

Nessa empresa do segmento VAREJO a área comercial apelidava a equipe de crédito como a turma do “ar-condicionado”.

Na visão do comercial, era muito confortável para os analistas de crédito rejeitar um pedido, uma vez que:

- Não foram os analistas que prospectaram o cliente

- Não tiveram que justificar a necessidade de documentação exigida pela empresa para aquisição de um cartão private label

- por fim, que não possuíam uma meta mensal para ser atingida

Essa questão levou a um estudo aprofundado a respeito das rejeições. Assim, a questão não era mais apresentar os motivos pelos quais os pedidos foram rejeitados. Buscou-se verificar como os clientes rejeitados, por motivo diferente de restrições, se comportavam no mercado após determinado período.

Passo a Passo para o Estudo

O estudo para compreender se os pedidos foram rejeitados indevidamente, primeiro definimos o que seria indevidamente:

- Clientes que possuíam renda para aquisição do cartão

- Clientes que NÃO possuíam restrições na data da análise

Com base nesse critério, uma base de 75.000 mil pedidos foi enviada para o bureau de crédito parceiro.

O bureau de crédito parceiro verificou o histórico de mercado até 18 meses após a rejeição de cada CPF enviado. Após essa verificação, os clientes da seguinte forma:

- Alto risco => clientes com restrições no mercado

- Médio risco => clientes sem restrições, com histórico de atraso

- Baixo risco => clientes sem restrições e sem histórico de atraso

Resultado do Estudo

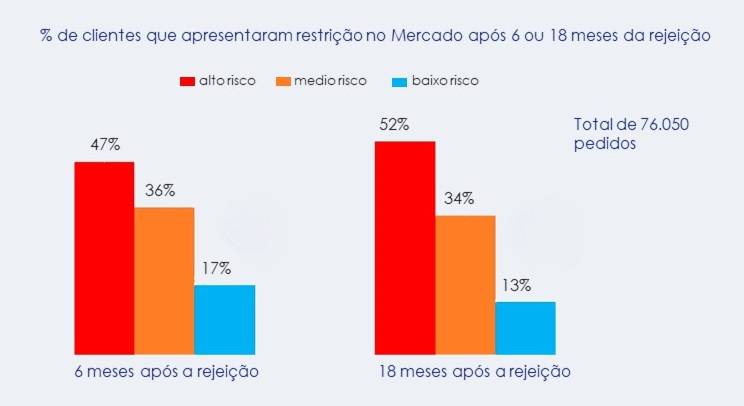

O resultado desse estudo foi muito interessante e está representado na figura abaixo:

Assim, após 6 meses da rejeição, havia 17% dos clientes com baixo risco no mercado, e 36% com médio risco.

Após 18 meses 47% dos clientes ainda permaneciam entre baixo e médio risco.

Definitivamente clientes com baixo risco era o maior objetivo da empresa. Infelizmente, por conta de parâmetros da Política de Crédito, esses pedidos estavam sendo rejeitados!

Logo, este estudo valeu por dois motivos:

- Primeiro: gerou maior empoderamento da área de crédito. Considerando que 53% de clientes passaram a registrar alto risco após 18 meses, sendo que no momento da análise, eles não possuíam restrições.

- Segundo: os outros 47% nos mostraram que havia oportunidades tanto na Política de Crédito quanto na formalização dos pedidos.

Portanto, embora a área de crédito tivesse atuado corretamente a maior parte das vezes, o fato é que havia oportunidade de melhoria dos processos.

Os principais motivos de rejeição dos clientes de baixo risco foram:

- Problemas na formulação dos pedidos => foram demonstrados alguns casos em que a falta de informação acabou provocando a rejeição.

- Parâmetros indevidos da Política de Crédito => como exemplo, a necessidade de referências. Ou seja, a política obrigada a necessidade de referência e quando não obtida, o pedido era rejeitado. Porém, após 18 meses, a maior parte destes clientes continuavam classificados com baixo risco, demonstrando a falta de relevância do parâmetro.

Desta forma, antes de repassar a bola para a área comercial, novos parâmetros foram inseridos no motor de crédito, buscando evitar rejeições desnecessárias.

Além disso, o acompanhamento dos estudos das rejeições tornou-se uma prática nessa empresa.

Ao final, a empresa teve três grandes benefícios para a empresa:

- Agilidade na resposta

- Aumento da produtividade da área de crédito

- Redução da perda de oportunidade

Agilidade na resposta

Devido ao sucesso do estudo, foi necessário entender as questões de todas as rejeições, incluindo o os pedidos por restrições.

Assim, avaliando o histórico dos pedidos rejeitados, foi identificado que a quantidade de pedidos rejeitados devido a existência de cheque sem fundo representava a produção de 12 analistas de crédito por mês.

Como era consenso a respeito da rejeição de clientes com cheques sem fundos, o motor de crédito foi configurado rejeitar, de forma totalmente automática, clientes com essas condições, direto no ponto de venda.

Tempo é um ativo muito importante, principalmente quando se tem uma meta. Assim, quanto antes a área comercial receber um NÃO, melhor. Por esta razão, sua área de crédito precisa utilizar ferramentas eficientes, como um motor de crédito.

Motor de crédito é uma plataforma que permite parametrizar todas as regras para análise de crédito. Além de agilizar o processo de análise de crédito, o torna mais seguro e assertivo. Clique nesse link e veja os benefícios que um motor pode fazer para sua empresa: https://b2egroup.com.br/.

Ter esse olhar para a área comercial é muito importante: ouvi-los pode contribuir para a melhora de todo o processo.

Aumento na Produtividade da Área de Crédito

A retirada da referência comercial de 100% dos pedidos para casos esporádicos, e ainda, a reprovação automática dos pedidos que apresentavam cheques sem fundos, melhorou em muito a produtividade e a assertividade da área de crédito, reduzindo o tempo de resposta.

Indiretamente também contribui para o atingimento da meta de vendas.

Redução da perda de Oportunidade

Esse foi o principal ganho da empresa: pois o custo de oportunidade – embora não seja medido, é muito caro. No mercado de VAREJO em que a concorrência é muito grande, deixar de aprovar um pedido por conta de parâmetros incorretos implica em perder um cliente para o concorrente.

E isso não é diferente em outros mercados, por essa razão, é função da área de crédito estar atenta aos seus parâmetros.

Conclusão

Foi o tempo em que as áreas comercial e de crédito viviam em conflito: ambas têm papeis relevantes na empresa, portanto, os gestores de ambas as áreas precisam estar atentos a questões que estejam inviabilizando o crescimento da empresa.

No exemplo que acima, caso o gestor de crédito não houvesse se atentado às reclamações do comercial, provavelmente estenderia a perda de oportunidade por um período mais longo, mantendo como obrigatória um procedimento que não proporcionava o resultado esperado.

Alcimere Noventa

Especialista em Crédito e Cobrança

Excelente conteúdo!