Como analisar o Ciclo Operacional

Ciclo Operacional

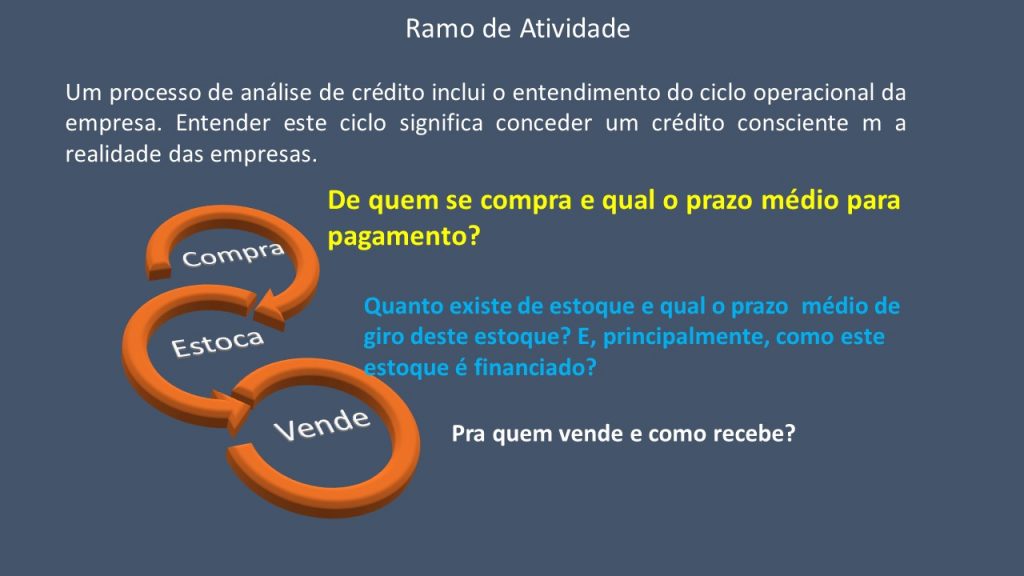

Um processo de análise de crédito eficaz inclui o entendimento do ciclo operacional da empresa que se está analisando.

Entender de quem a empresa compra, e em que prazo paga, para quem vende e em que prazo recebe, é um passo relevante para garantir que tanto o limite de crédito como o prazo para pagamento, estejam em linha com a necessidade da empresa.

Todavia, ao contrário do que se imagina, essa não é uma análise que deva ser feita com base nos balanços, tão pouco apenas para as grandes empresas.

Essa metodologia deve ser aplicada a 100% dos clientes no momento em que estes preenchem um pedido.

Assim, entender o ciclo operacional da empresa que está sendo analisada é fundamental

Este entendimento é tão importante quanto avaliar se a pessoa que está efetuando o pedido tem poderes para tal, ou a situação geral desta empresa no mercado.

Já estive em empresas nas quais os analistas estavam preocupados em calcular o potencial de falência dos seus clientes.

Por outro lado, não avaliavam qualquer dado referente a este ciclo operacional. Antes da empresa falir, ela ficará inadimplente. Isso é certo.

No final do dia uma empresa só paga um título se tiver crédito ou caixa.

Portanto, é a avaliação correta deste ciclo que pode garantir – no curto prazo, os pagamentos dos pedidos que estão em análise.

Vejamos aqui um caso prático em que a não observância a este “pequeno detalhe” quase causou o fechamento de uma indústria.

Caso real – indústria alimentos

Nesta empresa houve um problema específico com clientes do segmento de Lojas Especializadas.

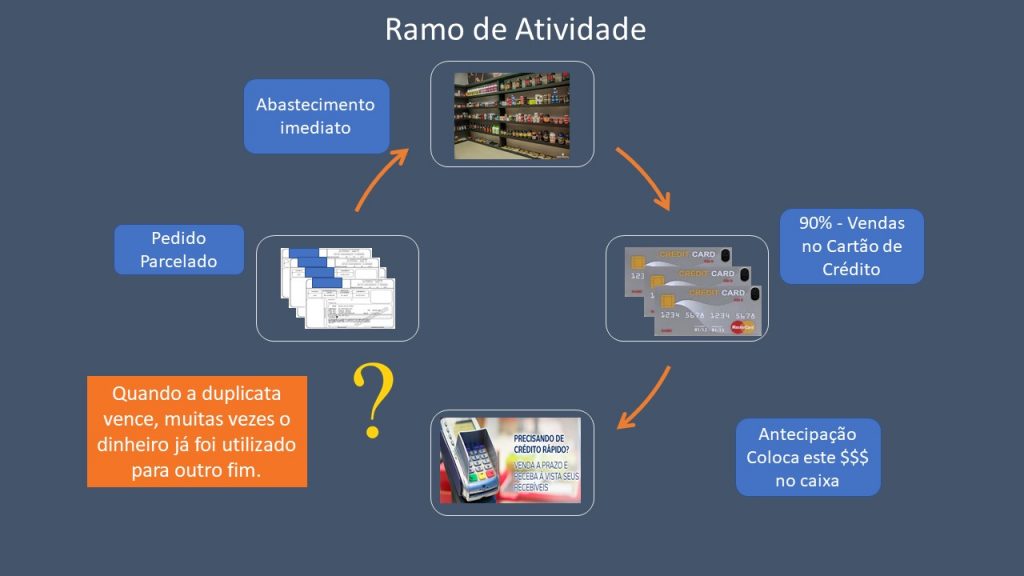

O cenário era esse: a maior parte dos pedidos vendidos para os clientes desta indústria eram realizados em até 6 parcelas.

Como não havia estudo de segmentação ou análise de ciclo operacional, os pedidos para as Lojas Especializadas eram igualmente gerados com prazo médio de 120 dias.

Historicamente o crédito realizava sua análise tradicional: consulta documentos + consulta restrição = aprova ou rejeita.

Vejamos agora do ponto de vista da loja especializada: mais de 90% destas vendas ocorriam através de cartão de crédito.

Praticamente 100% destas vendas eram antecipadas, de forma que os recursos da venda dos produtos entravam no caixa imediatamente.

Assim, em média 3 pedidos eram concedidos antes que o pagamento integral do primeiro pedido fosse totalmente realizado.

Conclusão: inadimplência.

Neste cenário o ponto era que tanto o parcelamento quanto o prazo eram quase desnecessários, concordam?

O que poderia ser feito neste caso para se evitar este cenário?

Embora o dinheiro não possua carimbo, uma das melhores formas de reduzir o rico de inadimplência é viabilizar que o pedido seja pago com o dinheiro da sua venda.

Toda vez que o recurso desta venda é utilizado para outros fins, o risco de inadimplência aumenta exponencialmente. E isso ocorre quando não se tem a observância a este ciclo operacional.

Assim, em determinado momento esta companhia alcançou uma concentração em empresas com este segmento, que quase levou ao seu fechamento.

Isso ocorreu devido a um direcionamento muito forte para a área comercial efetuar este tipo de venda, um verdadeiro boom.

Esse é um exemplo típico também da falta de monitoramento da alteração do perfil da base de clientes

Vejam nosso post a respeito de segmentação.

Em nosso entendimento três ações seriam necessárias para evitar que este cenário ocorresse:

- um bom formulário de cadastro;

- a realização de estudos sobre alguns segmentos

- monitoramento constante da base.

Com a redução do ticket médio dos pedidos, a visita a clientes caiu por terra. Desta maneira é preciso desenvolver formas diferenciadas de suprir os analistas de informações que vão além da esteira análise de documentação e checagem de restrições.

Temos um amplo material para ajudar empresas a equacionar este tipo de problema.

Caso tenha interesse em receber mais materiais a respeito de ciclo operacional e formulários de análise de crédito, cadastre seu email neste link.

Um abraço

Alcimere Noventa

Entre em contato e

desbloqueie o potencial

da sua área de crédito!

![]() (11) 99957-7108

(11) 99957-7108![]() contato@mpagestao.com.br

contato@mpagestao.com.br

Conecte-se com as sócias:

Contato

Copyright © 2025 MPA. Desenvolvido por MPA Gestão Inteligente de Crédito